Les contrats d’assurance-vie sont toujours le placement préféré des français malgré les nouvelles dispositions et ce pour une bonne raison :

Ils n’ont pas d’égal. Faisons un état des lieux.

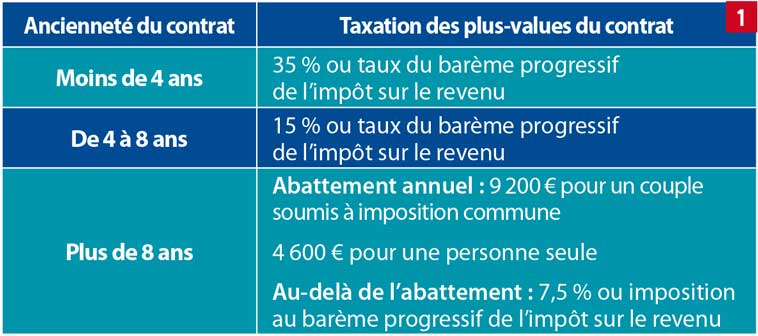

La fiscalité reste avantageuse pour vos plus-values

Seules les plus-values sont soumises à imposition et la fiscalité appliquée aux plus-values diminue avec l’ancienneté de votre contrat (Fig. 1).

La transmission de patrimoine reste libre et facile

Vous choisissez de transmettre votre capital, en cas de décès, à la (aux) personne(s) de votre choix.

Le(s) bénéficiaire(s) ne paieront pas d’imposition :

- jusqu’à 152 500 € par bénéficiaire pour tous les versements que vous aurez effectués avant 70 ans

- jusqu’à 30 500 €, tous bénéficiaires confondus et tous contrats confondus, pour les versements effectués après 70 ans.

Depuis le 1er janvier 2010, les plus-values constatées au moment du décès du souscripteur sont soumises aux prélèvements sociaux.

L’assurance-vie peut répondre à différents besoins :

- valoriser une réserve d’argent disponible

- constituer un capital pour financer vos projets

- aider ses enfants à se lancer dans la vie

- préparer sa retraite

- transmettre un capital.

Quels sont les cas d’exonération d’impôt ?

Hormis les contrats DSK qu’il n’est plus possible de souscrire depuis le 1er juillet 2007.

D’autres cas d’exonération d’impôts sont notamment prévus :

- pour les contrats souscrits avant 1983

- et pour les contrats d’au moins 8 ans et souscrits jusqu’au 25 septembre 1997.

Mais, les intérêts et plus-values réalisés restent néanmoins soumis aux prélèvements sociaux (au taux de 12,1 % à partir du 1er janvier 2009).

Il est possible de bénéficier d’une réduction d’impôt pour les primes versées en 2006 pour certains contrats d’assurance-vie souscrits au bénéfice d’une personne handicapée.

Sortie à échéance et droits de succession

Le capital transmis aux héritiers de l’assuré est exonéré de droits de succession dans certaines limites. En cas de sortie en rente viagère, elle est soumise à l’impôt sur le revenu, mais seulement pour une fraction qui dépend de l’âge au jour de la sortie.

Attention : à partir du 1er janvier 2010, les intérêts obtenus sur les contrats d’assurance-vie multi-supports sont soumis aux prélèvements sociaux au taux de 12,1 % lors de leur liquidation par succession.

Désignation du bénéficiaire

Le bénéfice d’un contrat d’assurance-vie est fait au profit d’une ou plusieurs personnes. Vous devez être précis dans la désignation du ou des bénéficiaires afin de permettre leur identification au moment du versement du capital. Vous avez également la possibilité de changer de bénéficiaire lorsque la clause n’est plus adaptée.

Lorsqu’il y a acceptation de la clause bénéficiaire elle est irrévocable. Aussi, afin d’éviter que le bénéficiaire d’un contrat d’assurance-vie n’accepte le bénéfice du contrat, sans que l’assuré en soit informé, voire contre sa volonté, l’acceptation doit faire l’objet d’un accord de l’assuré.

Après acceptation du bénéficiaire validée dans ces conditions, l’assuré ne peut plus disposer d’avance ou demander le rachat de son contrat sans l’accord du bénéficiaire.

Remplissez la clause bénéficiaire avec votre conseil en gestion de patrimoine, il vous informera précisément par rapport à vos objectifs patrimoniaux et successoraux.

Les différentes possibilités de gestion d’un contrat d’assurance-vie

Les différents contrats

- Les contrats en euros : le capital est garanti et en fin de contrat, l’assuré recevra nécessairement le montant des versements majorés des intérêts au taux minimum garanti. (Depuis le 28 juillet 2005, il est possible de transformer un contrat d’assurance-vie en euros en contrat d’assurance-vie unités de compte ou en contrat d’assurance-vie multi-supports, sans perte d’antériorité fiscale).

- Les contrats en unités de compte (parts de Sicav ou de sociétés civiles immobilières par exemple) : le capital varie en fonction du marché de référence.

Attention : l’assureur ne s’engage que sur le nombre d’unités de compte, mais pas sur leur valeur.

- Les contrats multi-supports : ils comportent des supports libellés en euros et des supports libellés en unités de compte.

- Les contrats d’assurance-vie investis en actions, avec certaines contraintes d’investissement (ils existent depuis le 1er janvier 2006).

Concernant les contrats MULTI SUPPORTS et MULTI GESTION, un questionnaire doit être rempli afin de vous sensibiliser sur votre aversion au risque boursier.

Les compagnies d’assurances ont beaucoup innové ces dernières années du fait des fortes variations boursières.

Les options de gestion à votre disposition :

- l’investissement progressif

- les fonds horizons

- la gestion pilotée

- le mandat de gestion

- la garantie plancher décès

- arbitrage automatique des plus values

- arbitrage automatique des moins values

- ré-allocation automatique sur la base de la répartition fixée par le souscripteur

- accès Internet : vous avez la possibilité de visualiser votre contrat et sur certaines compagnies, de faire également des arbitrages.

Vous avez donc la possibilité de diversifier vos avoirs sur différents supports. Suivant les compagnies vous avez le choix entre un montant minimum par support ou un pourcentage.

Votre stratégie d’investissement doit être définie par rapport à :

- un versement unique (un seul versement)

- des versements libres (plusieurs versements du montant que vous souhaitez et quand vous voulez)

- des versements programmés, réguliers que vous pouvez augmenter ou réduire selon vos possibilités

- la durée d’investissement

- votre aversion au risque boursier

- vos objectifs finaux.

Vous pouvez souscrire autant de contrats d’assurance-vie que vous le voulez, il n’y a pas de limite, l’intérêt étant de diversifier soit par rapport aux choix offerts sur le marché en sélectionnant les options qui vous intéressent dans les contrats ou encore le nombre de supports auxquels vous avez accès, soit par rapport à vos objectifs financier et patrimoniaux.

Rémunération de l’épargne

Le taux de revalorisation net de l’épargne varie selon les performances des contrats proposés sur le marché et selon leurs engagements contractuels, le taux est net de frais de gestion.

Les compagnies ont la possibilité, dans certaines limites, de garantir un taux minimum de revalorisation calculé sur une périodicité annuelle.

Rachats et avances

Si vous avez besoin d’effectuer des retraits d’argent en cours de contrat, vous pouvez demander à l’assureur soit :

- une avance sur le contrat : l’avance correspond à un prêt et évite de clore le contrat et de perdre les avantages fiscaux de l’assurance-vie

- un rachat partiel du contrat : une partie de la somme, qui est due à l’assuré, lui est versée, l’autre partie reste investie dans le contrat

- le rachat total correspond à une résiliation du contrat avant son échéance.

Frais

- de droits d’entrée ou d’adhésion

- de frais de souscription

- de frais d’acquisition (ils peuvent être prélevés sur chaque prime)

- ou de frais de gestion (ils sont prélevés chaque année sur l’ensemble de l’épargne).

Tous les frais doivent être prévus précisément dans le contrat.

Attention : des frais d’acquisition peuvent aussi être perçus globalement au début du contrat (précompte de frais) notamment dans le cas des contrats à primes périodiques. Je vous déconseille fortement ce type de contrat.

Les avantages patrimoniaux que procure l‘assurance-vie

Plusieurs pistes peuvent être envisagées : en voici quelques-unes qui pourront être explorées avec votre conseil en gestion de patrimoine.

- la co-souscription qui ne peut être faite qu’en cas de régime matrimonial de communauté universelle

- le démembrement de la clause bénéficiaire est également une piste à étudier

- la donation à hauteur des montants hors taxation

- les donations inter générations (grands-parents, petitsenfants)

- la transmission du capital peut se faire en rente au conjoint à vie

- les retraits réguliers autour de 4 % du capital ne coûtent que 1 à 2 %. % en imposition au-delà de 8 années de détention du contrat.

Conclusion

Le contrat d’assurance-vie est un outil patrimonial très efficace, vous permettant de mener à bien votre stratégie.

Faites-vous accompagner par votre conseil en gestion de patrimoine qui établira avec vous non seulement cette stratégie mais aussi le suivi et les solutions adaptées aux différents changements qui interviendront dans votre vie.

Mon conseil : c’est un investissement à long terme, pas uniquement pour la fiscalité, mais aussi pour obtenir des résultats. Aussi n’hésitez-pas à souscrire plusieurs contrats adaptés à vos différents objectifs.