Plafonnement des niches fiscales supprimé : un an de sursis ?

La bonne et agréable surprise de ce début d’année a été la suppression du plafonnement des niches fiscales par le Conseil Constitutionnel.

En conséquence, pour 2006, les investisseurs ont retrouvé toute leur liberté en matière d’investissements défiscalisants ou en matière de dépenses entraînant des économies d’impôts (emploi services, gardes de jeunes enfants, …).

Vous disposez donc, contre toute attente, de l’année 2006 pour faire le stock d’avantages fiscaux avant les changements annoncés par Bercy. En effet, une équipe travaille actuellement sur une nouvelle mouture de plafonnement des avantages fiscaux, mais beaucoup plus simple ! Celle-ci ne sera publiée que dans le cadre de la nouvelle loi de finances pour 2007, donc pas avant la fin de l’année 2006. Il vous reste toute l’année pour agir. Il est en effet peu probable que les nouvelles mesures de la loi de finances pour 2007 soient applicables avant le 1/1/2007 : il ne faut pas oublier que quelques mois plus tard, nous aurons les élections présidentielles. Nous ne saurions donc trop vous conseiller de porter vos choix en priorité sur les investissements qui étaient censés être plafonnés.

Ceux-ci resteront en effet probablement les cibles préférées des futures mesures restrictives. Bien entendu, il est impératif que ces investissements soient adaptés à votre situation fiscale et patrimoniale. Pour vous en assurer, faites réaliser votre étude et les simulations de vos projets.

Il s’agit notamment des investissements FCPI/ FIP, SOFICA, DE ROBIEN, DEMESSINNE, MALRAUX et GIRARDIN — laquelle fait souvent l’objet de débats.

Loi DE ROBIEN : attention des modifications en vue

L’actuelle loi DE ROBIEN devrait connaître des changements dans les semaines qui viennent : l’amortissement qui était au maximum de 65% sur quinze ans va passer à 50% sur neuf ans (6% du prix d’acquisition du logement les sept premières années et 4% pour les deux années suivantes).

Une période transitoire serait mise en place et permettrait de bénéficier encore quelques mois de l’actuel régime : la modification annoncée ne serait pas applicable aux acquisitions réalisées entre le 1/1/2006 et le 1/7/2006 si la demande de permis de construire a été déposée avant le 1/1/2006 et si l’achèvement est intervenu avant le 1/1/2008. Cette période transitoire ne s’appliquerait ni aux investissements DE ROBIEN transformés, ni aux DE ROBIEN réhabilités.

Un nouveau dispositif serait mis en place : le BORLOO populaire. Nous vous tiendrons informés dès que ce nouveau dispositif sera voté définitivement car pour l’heure, différents scénarios circulent.

En conclusion, il vous reste quelques semaines pour opter pour un DE ROBIEN (version actuelle), si vous ne l’avez pas déjà fait.

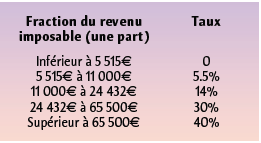

Nouveau barème fiscal

Ce nouveau barème fiscal simplifié avec la tranche maximale à 40% est maintenu, avec son pendant, à savoir la suppression d’un certain nombre d’abattements comme l’abattement de 20% pour les salariés et les BNC adhérents à une association agréée ou les abattements sur les revenus fonciers de 6 et 14%. Par ailleurs, les taux de certains abattements diminuent notamment celui sur les dividendes qui passe de 50 à 40%, celui du micro-foncier qui passe de 40 à 30% et celui du micro-BIC qui passe de 72 à 68%. Au total, ces changements devraient être relativement neutres, sauf pour les très hauts revenus qui, eux, devraient en tirer avantage.

Revenus fonciers : du nouveau

Pour certains contribuables, la situation devrait s’améliorer nettement en matière de revenus fonciers. En effet, des économies d’impôts se profilent si vous ajoutez à la suppression de la contribution sur les recettes locatives (taxe de 2.5% sur les loyers pour les immeubles de plus de quinze ans) un certain nombre de charges qui deviennent déductibles pour leur montant réel dans le cadre des revenus fonciers ainsi : les frais de gestion, et notamment les petits frais (courrier, téléphone, fournitures de bureau…) limités à 20e par appartement, toutes les primes d’assurance y compris désormais celles des propriétaires non occupants, les frais de gérance élargis à toutes rémunérations, commissions, honoraires versés à un tiers pour la gestion ou pour la tenue de comptabilité ou encore pour l’établissement de la déclaration fiscale des revenus fonciers… ; les anciens frais de rémunération des gardiens et concierges (dont honoraires de syndic ou d’administration de biens), ou encore les frais de procédure (les frais d’expertise notamment), désormais, également intégralement déductibles des revenus locatifs.

Restent déductibles bien entendu comme auparavant les dépenses d’entretien et d’amélioration. Pour la partie des revenus fonciers, notamment dans le cadre du statut DE ROBIEN ou PERISSOL dont l’abattement n’était que de 6%, ces modifications devraient pouvoir induire des économies d’impôts pour les contribuables.

D’une manière générale, il conviendra de faire des simulations pour déterminer l’impact.

Enfin, comme on vient de le voir, il faut ajouter que l’ensemble des avantages fiscaux subsiste pour 2006. La situation devrait donc être plutôt favorable aux contribuables.

Le Bouclier fiscal ou le plafonnement des impôts directs

Le fameux bouclier fiscal est maintenu

Il s’applique aux impositions payées à compter du 1/1/2006. Le mécanisme du bouclier fiscal consiste à plafonner les impôts directs (impôt sur le revenu, ISF et impôts locaux supportés à raison de la résidence principale) par rapport aux revenus. Les impôts directs ne doivent pas dépasser 60% des revenus. Si cette limite est dépassée, il y a restitution des sommes indûment prélevées.

Ce mécanisme va surtout bénéficier aux personnes disposant d’un patrimoine important avec des revenus plutôt faibles.

Pour apprécier le dépassement de cette limite ou non, il faut retenir l’ensemble des revenus dont on déduit les déficits imputables sur le revenu global. Ainsi, si vous avez réalisé un investissement DE ROBIEN, le déficit foncier généré, déductible du revenu global (dans la limite de 10 700e), est pris en compte pour ce calcul ; il vient donc réduire le revenu. Il peut donc être un déclencheur de bouclier fiscal : à vos calculettes !

Précisons que ce que l’on vient de voir pour le déficit foncier et le bouclier fiscal est également vrai pour les déficits BIC OU BNC, les cotisations versées sur le PERP ou dans le cadre de certains régimes de retraite supplémentaires obligatoires ou complémentaires. Vous pouvez également envisager de basculer votre contrat d’assurance-vie euros en contrat multisupports avec unités de compte, afin d’éviter que les intérêts inscrits dans les contrats euros viennent gonfler les revenus pris en compte pour le calcul du bouclier.

Dans le même ordre d’idée, attention aux livrets A, PEL, CODEVI, car les intérêts de ces supports sont également pris en compte dans les revenus. Alternativement, on peut adopter la stratégie de vendre de l’immobilier dégageant d’importants revenus fonciers, et ainsi peut-être déclencher là aussi le bouclier fiscal tout en capturant des plus-values importantes. Les fonds seront bien entendu réinvestis dans un contrat multisupports en unités de compte.

Il peut également être intéressant de ne pas céder plus de 15 000e d’actions car alors les plus-values non taxables ne seront pas prises en compte dans les revenus pour ce calcul ; il sera donc opportun là aussi de gérer peut-être autrement son portefeuille de valeurs mobilières ! Différentes stratégies peuvent être mises en place (là aussi tout dépend de votre situation) et participer notamment au déclenchement du bouclier fiscal et de ses restitutions d’impositions indûment prélevées. On voit là bien sûr qu’il peut y avoir un gisement d’économies d’impôts à exploiter !!! D’autant qu’on s’aperçoit que de telles restructurations induisent également souvent de meilleures rentabilités.

Réforme de la taxation des plus-values sur actions à compter du 1/1/2006

Rappelons que jusqu’à présent, les plus-values sur cessions d’actions et de parts sociales étaient taxées à 16% + 11% de prélèvements sociaux, en cas de dépassement du seuil des cessions de 15 000e. A compter du 1/1/2006, il est institué une exonération progressive en fonction de la durée de détention des titres. Après cinq ans de détention, il est tenu compte, pour le calcul de la plus-value, d’un abattement d’un tiers par an. Ainsi, après huit ans de détention, la plusvalue est intégralement exonérée. Cette exonération ne joue toutefois que pour la partie taxation des plusvalues, soit 16%. Les prélèvements sociaux (qui ne sont pas des impôts !!!) quant à eux sont toujours dus, soit 11%.

Précisons qu’il faut tenir compte des cessions relevant de ce nouveau dispositif pour l’appréciation du seuil de cession de 15 000e.

Exception : Les chefs d’entreprise qui partent en retraite peuvent bénéficier dès le 1/1/2006 de l’exonération dès lors qu’ils cèdent la totalité des titres de leur société ou que la cession porte sur plus de 50% des droits de vote, sous réserve du respect d’un certain nombre de conditions, dont celle de détenir les titres de leur société depuis déjà plus de huit ans au 1/1/2006.

Conclusion : En tenant compte des informations que nous venons de vous livrer, il vous reste quantité de bon grain à moudre pour bâtir une stratégie de réduction d’impôts efficace en 2006.